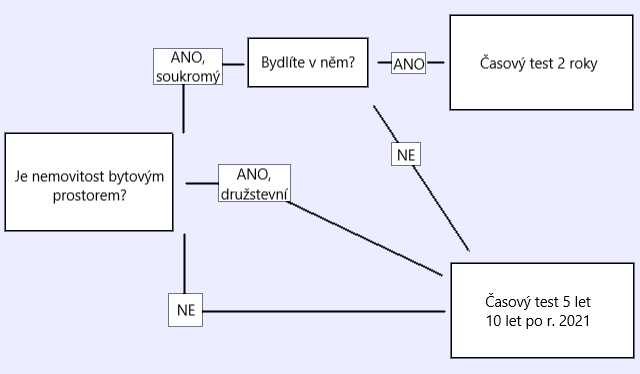

Časový test se týká několika druhů nemovitostí a s tím souvisí i případné osvobození od daně:

Existuje pravidlo, že všechno má svou výjimku. Nejinak je tomu i v tomto případě. Jedním z případů, kdy je prodejce nemovitosti osvobozen od daně z příjmu prodeje nemovitosti, je tzv. časový test.

Změna v délce časového testu 2020

V roce 2020 došlo ke zrušení dlouho kritizované daně z nabytí nemovitosti ve výši 4 %. Spolu se zrušením této daně, byly provedeny změny v časovém testu při prodeji nemovitosti s odůvodněním, aby se ve velkém nezačalo spekulovat s nemovitostmi.

Lhůta pro prodej, jehož výnos je osvobozený od daně z příjmu, se zdvojnásobila. To ale pouze platí pro nemovitosti, ve kterých majitel trvale nežil, a pro nemovitosti nabyté po 1.1.2021.

Na nemovitost, která byla v době časového testu vedena jako obchodní majetek, se osvobození daně nevztahuje. Vklady nemovitostí do obchodního majetku mají také svá další specifika, více v článku o nepeněžitých vkladech.

Potřebujete zpracovat odhad nemovitosti?Zašleme vám cenovou nabídku

a. Pokud prodejce v prodávané nemovitosti prokazatelně žil (nemusí se jednat pouze o trvalé bydliště, stačí je mít uvedeno jako korespondenční adresu) více jak 2 roky bezprostředně před jejím prodejem, je automaticky osvobozen od daně z příjmu.

b. Nemovitost, kterou prodávající vlastnil, ale sám v ní nebydlel (nemovitost určená k pronájmu, investiční byt, aj.) podléhá osvobození od daně z příjmu až po uplynutí časového testu v délce 10 let. Pro nemovitost nabytou před rokem 2021 platí stále pětiletý časový test ode dne nabytí.

U nebytových nemovitostí (rekreační nemovitosti, nebytové prostory, pozemky) dvouletý časový test nelze aplikovat. Na tyto nemovitosti se standardně používá 10letý, resp. pětiletý časový test.

Pro družstevní byty platí stejný časový test jako u nebytových nemovitostí. Doba mezi nabytím družstevního podílu a jeho převodem je více jak 10 let (5 let pro družstevní podíly nabyté před rokem 2021).

Pro družstevní byt neplatí dvouletý časový test. Nezáleží tedy, jestli v družstevním bytě bydlíte nebo ne, vztahuje se na něj standardní časový test.

Nemovitost, která byla nabyta v rámci dědického řízení, také podléhá časovým testům. Ovšem do časového testu se započítává i doba, po kterou nemovitost vlastnil i zůstavitel (osoba, po které jste zdědili nemovitost a je v přímé příbuzenské linii). Příbuznými v přímé linii se rozumí především prarodiče, rodiče, děti, vnoučata.

Například rodiče vám odkázali dům, který vlastnili 4 roky. Pokud počítáte s tím, že dům prodáte a jste ochotni počkat další jeden rok, budete osvobozeni od dani z příjmu prodeje. Stejně jako u ostatních případů, pokud by nemovitost zůstavitelem byla nabyta po roce 2021, platí zde už delší časový test 10let.

Rozhodne-li se obdarovaný svou nabytou nemovitost prodat, nevyhne se časovému testu. Neexistují žádné výjimky s lhůtami, časový test je nastaven standardně i pro darování nemovitostí. Pro časový test nehraje roli ani přibuzenský vztah mezi dárcem a obdarovaným. Pokud se nový vlastník uchýlí k prodeji darované nemovitosti, platí pro něj dané lhůty ode dne nabytí.

Nesplňuje-li prodejce v žádném bodě časový test, existuje ještě jedna výjimka, kterou pravděpodobně splňuje. Jedná se o využití prostředků z prodeje nemovitosti na uspokojení vlastní bytové potřeby.

Pokud v prodávané nemovitosti bydlíte (resp. jste bydleli) a současně všechny prostředky z prodeje nemovitosti jste použili na pořízení dalšího vlastního bydlení, a to do jednoho roku od prodeje, jste od daně z prodeje nemovitosti osvobozeni.

Vlastní bytová potřeba - nejedná se pouze o koupi bytové jednotky, rodinného nebo bytového domu. Může jít také o výstavbu, rekonstrukci, případně koupi pozemku, kde bude výstavba zahájena. Dokonce může jít i o splacení úvěru, který byl použit na financování bytových potřeb. Platí zde však, že jednotka nesmí zahrnovat jiný nebytový prostor než garáž, sklep nebo komoru.

Pro družstevní byty platí stejná výjimka (použití prostředků na koupi vlastního bydlení), avšak nevyžaduje se podmínka současného bydlení.

Další daní, která se vztahuje na prodej nemovitosti je DPH. Opět platí, že i tato daň má několik výjimek. Tou zásadní pro většinu čtenářů je ta, že DPH neplatí fyzická osoba, která není plátcem DPH. Tuto daň uplatňují především developeři.

Navíc DPH je počítána ke kupní ceně pouze u nových staveb a rekonstrukcí, které vyžadovaly novou kolaudaci. V tomto případě za novou stavbu se považuje nemovitosti do stáří 5let.