V článku se popisují jednotlivá témata:

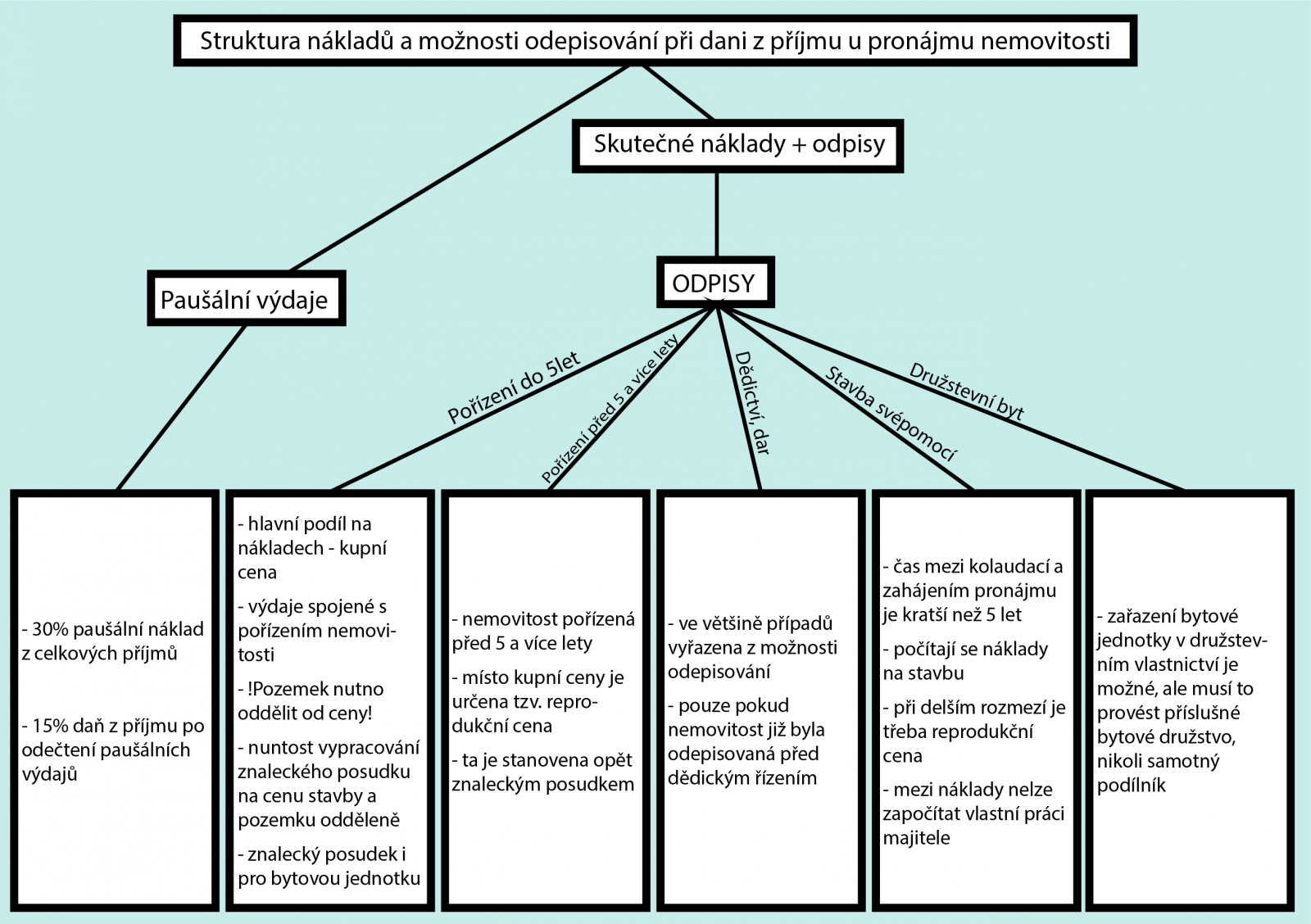

Při pronájmu nemovitosti lze proti příjmům z pronájmu uplatnit výdaje buď procentem z příjmů, nebo doložit skutečně vynaložené náklady. Skutečné výdaje mohou být daňově výhodnější, je však většinou nutné zahrnout i odpisy nemovitosti.

Paušální odepisování nákladů upravuje § 9 zákona o daních z příjmů, nastaven je na výši 30 % z celkových příjmů. Vlastní výpočet je tak velmi jednoduchý - pokud například nájemník odvádí pravidelné měsíční nájemné, součet tohoto nájemného za 12 kalendářních měsíců je násoben těmito 30 % a výsledná částka zapsána do daňového přiznání.

Jak už to tak bývá, tato výše je pro poplatníka spíše nevýhodná a pokud se poplatník věnuje evidenci skutečně vynaložených nákladů a provede správným způsobem odpisy nemovitosti, dopadne to pro něj obvykle finančně lépe.

Potřebujete stanovit cenu nemovitosti pro odpisové účely?Poptejte cenovou nabídku znaleckého posudku

Varianta kombinace skutečných nákladů a odpisů nemovitosti je administrativně náročnější. Předpokladem je vedení evidence nákladů spojených s danou pronajatou nemovitostí - zejména platby za energie, odměna správci nemovitosti, vynaložené prostředky na opravy apod.

Pro účely kontroly Finančního úřadu je nutné být schopen doložit tyto výdaje zejména daňovými doklady, vyúčtováním energií atd. Součtem jednotlivých položek pak vzniknou souhrnné skutečně vynaložené náklady.

Určení výše odpisu nemovitosti je oproti tomu trochu složitější a má daná pravidla. Probereme vše v další části.

Daňový odpis je určitá část pořizovací ceny hmotného majetku, v tomto případě nemovitosti, kterou si můžeme jako daňově uznatelný náklad (nebo výdaj) uplatnit za příslušné zdaňovací období v přiznání k dani z příjmů.

1. Nemovitost zařadíme do odpisů nejpozději do pěti let po jejím úplatném pořízení - do odpisů vstupuje vyčíslení skutečně vynaložených nákladů, za které byla pořízena. Největší částí těchto nákladů je samozřejmě kupní cena - částka uvedená v kupní smlouvě.

K tomu se přidávají další výdaje spojené s jejím pořízením, například náklady na poradenské služby, zprostředkování prodeje nemovitosti nebo získání úvěru, správní poplatky, expertizy, projektové práce, za určitých podmínek i kurzové náklady. Není ale možné zařadit do nákladů vlastní práci poplatníka a jeho vynaložený čas.

Pozor! do nákladů není možné zahrnout poměrnou částku kupní ceny vynaloženou na pozemek. Pozemek se totiž neodepisuje, protože má neomezenou životnost.

Z toho důvodu je třeba vypracovat znalecký posudek, odborné vyjádření nebo odhad podle zákona o oceňování majetku na rozdělení ceny stavby a pozemku.

Následně se tedy do nákladů zahrne poměrná kupní cena za stavbu.

Posudek nebo odborné vyjádření je třeba zpracovat i v případě, že odepisujete jen bytovou jednotku. Když totiž kupujete byt, tak zpravidla získáváte i malý podíl na pozemku pod bytovým domem. Z toho důvodu je tedy třeba cenu za pořízení rozdělit na cenu za bytovou jednotku a za pozemek.

2. Jedním z klíčových kroků při zahájení odpisování nemovitosti je oddělení hodnoty stavby od hodnoty pozemku, protože pozemky nejsou podle zákona o daních z příjmů předmětem odpisování.

Tento proces zpravidla vyžaduje znalecký posudek, který určí poměrnou část celkové pořizovací ceny, jež připadá na samotnou stavbu a na pozemek. Pokud není k dispozici znalecký posudek, může být tento poměr stanoven na základě odborného odhadu nebo porovnáním s cenovými mapami a podobnými nemovitostmi v dané lokalitě.

Správné určení těchto hodnot má zásadní vliv na výpočet daňových odpisů, protože vyšší hodnota stavby umožňuje vyšší daňově uznatelné náklady během doby odpisování. Podnikatelé a pronajímatelé by proto měli věnovat této fázi zvláštní pozornost, aby předešli problémům při daňových kontrolách.

3. Mezi zařazením do odpisů a nabytím nemovitosti koupí uplynula delší doba než pět let. V tomto případě je určena tzv. reprodukční pořizovací cena nemovitosti jako vstupní údaj pro odpisy. Žádné další náklady nejsou uplatňovány. Datum, ke kterému je tato cena obvykle stanovena, je započetí pronájmu nemovitosti.

Reprodukční pořizovací cena je stanovena znaleckým posudkem, odborným vyjádřením nebo odhadem podle zákona o oceňování majetku. Z definice je reprodukční pořizovací cena stanovena jako cena, za jakou by bylo možné stejnou nebo podobnou nemovitost pořídit v daném čase - tedy obvykle k datu zahájení pronájmu.

Pokud potřebujete znalecký posudek nebo odborný odhad pro její stanovení, požádejte o cenovou nabídku.

Poptejte odborný odhad na cenu nemovitostivyplňte krátký formulář

4. Nemovitost zděděná, darovaná nebo restituovaná - nabytí majetku, které bylo od daně z příjmu osvobozeno nebo nebylo předmětem daně. V §27 Zákona o daních z příjmů jsou vyjmenovány případy, u kterých není možné zařazení do odpisů provézt. Patří tak mezi ně i tyto vyjmenované způsoby nabytí nemovitosti.

Teoretickou možností je případ, kdy se jedná o zděděnou nemovitost, kterou zůstavitel již před svojí smrtí odpisoval. V tomto případě by mohl nový majitel pokračovat v odpisování započatém původním vlastníkem. Většinou jsou tyto záležitosti vypořádány po dědickém řízení.

5. Majitel nemovitosti si postavil nemovitost sám v době kratší, než je 5 let před zahájením pronájmem. Vstupní cenou pak budou vlastní náklady na pořízení nemovitosti. Mezi vynaložené náklady na stavbu se ale opět nezahrnuje vlastní práce majitele.

Pokud doba mezi pořízením nemovitosti a pronájmem přesáhla hranici pět let, je opětovně stanovena reprodukční pořizovací cena jako odhad nemovitosti znaleckým posudkem, která slouží jako vstup pro odpisy.

6. Zvažována by mohla být i možnost odpisů u bytů v družstevním vlastnictvím. Do daňového přiznání by je mohlo zařadit příslušné bytové družstvo, nikoli však samotný podílník v družstvu, který de facto není vlastníkem daného bytu.

Zařazení do odpisů může být realizováno kdykoli v průběhu roku, v rozsahu odpovídajícímu celým 12 měsícům, nedochází ke krácení dle počtu měsíců.

Zákon o dani z příjmů ve svojí příloze č. 1 rozděluje hmotný majetek celkem do šesti skupin. U každé z těchto skupin pak stanoví počet let, během kterých je možné pořizovací cenu odepsat. V praxi to tedy znamená, že v závislosti na zvolené rychlosti odpisování si může poplatník snížit daňovou povinnost jen o vypočítanou část pořizovací ceny - při stejnoměrné variantě zlomek daný 1 / počet odpisovaných let.

Nemovitosti obecně spadají do skupin 4,5,6. V těchto skupinách se pak provádějí odpisy v rozsahu 20, 30 a 50 let. Nejčastější typy nemovitostí - byty a rodinné domy se řadí do 5. odpisové skupiny.

Příklad nejčastějších typů nemovitostí v jednotlivých skupinách:

| ODPISOVÁ SKUPINA 4 | ODPISOVÁ SKUPINA 5 | ODPISOVÁ SKUPINA 6 |

| Délka odpisování: 20 let | Délka odpisování: 30 let | Délka odpisování: 50 let |

| Budovy (ze dřeva a plastů), pokud nejsou uvedeny v jiné položce této přílohy | Budovy, pokud nejsou uvedeny v jiné položce této přílohy | Budovy hotelů a ubytovacích zařízení |

| Budovy na povrchových dolech, pokud nejsou vázané na životnost dolu | Dálnice, silnice, místní a účelové komunikace | Budovy administrativní |

| Koupaliště (bazény) nekryté (ze dřeva a plastů) | Čerpací stanice, úpravny vod, stavby vodního hospodářství (kromě budov) | Budovy obchodních domů, pokud mají celkovou prodejní plochu větší než 2000 m2 |

| Valy samostatné (ze dřeva a plastů) | Podzemní stavby vodního hospodářství jinde neuvedené | Podzemní obchodní střediska |

| Konstrukce vinic | Nádrže vod podzemní | Budovy pro společenské a kulturní účely |

| Samostatné jednotky v budovách (ze dřeva a plastů) | Vrty čerpací (studny vrtané) | Muzea a knihovny |

| Studny jinde neuvedené a jímání vody | Budovy pro bohoslužby a náboženské aktivity | |

| Historické a kulturní památky | ||

| Jednotky, které zahrnují nebytový prostor, v domech, budovách a stavbách uvedených v ostatních položkách této odpisové skupiny |

Daňový předpis stanoví možnost výběru rovnoměrných odpisů nebo zrychlených. V prvním případě je v prvním roce uplatněn nízký odpis a větší v dalších letech. U zrychlených odpisů je v prvním roce odpis vyšší - okolo 3% a poté se v dalších letech sníží.

Roční odpisová sazba při rovnoměrném odpisování

Koeficienty pro zrychlené odpisování

Výše odpisů je vypočítána dle vzorce

Výše odpisu = 2 * zůstatková cena / (přiřazený koeficient pro rok odpisování – počet let, po která již byl majetek odepisován)

Ilustrační příklad: Co je výhodnější? Uplatnění nákladů paušálním procentem nebo skutečné náklady?

Výpočty:

Paušální výdaje (30 %):

Skutečné výdaje s odpisy:

Skutečné výdaje bez odpisů:

.png)

Na základě ilustračního příkladu a grafu můžeme shrnout, že uplatnění skutečných výdajů s odpisy může výrazně zvýšit váš čistý peněžní zisk z pronájmu nemovitosti oproti paušálním výdajům. V našem případě byl čistý zisk při skutečných výdajích s odpisy o 16 500 Kč vyšší než při použití paušálních výdajů, což představuje podstatný finanční rozdíl.

Zahrneme-li i třetí variantu — skutečné výdaje bez odpisů — zjistíme, že čistý zisk je nižší než při uplatnění odpisů, ale může být stále vyšší než při paušálních výdajích, v závislosti na výši vašich skutečných nákladů. To zdůrazňuje důležitost zvážení všech tří možností, abyste mohli zvolit nejvýhodnější postup pro maximalizaci vašeho čistého zisku z pronájmu.